Finalmente è possibile analizzare il risultato complessivo delle esportazioni delle Industrie Orologiere Svizzere nel 2019: leggermente positivo in valore ha evidenziato una notevolissima flessione nei volumi. Al di là della crisi socio-politica di Hong Kong, è un dato che deve far riflettere ed assume prioritaria importanza nella definizione delle politiche produttive e distributive delle aziende nel medio-lungo termine.

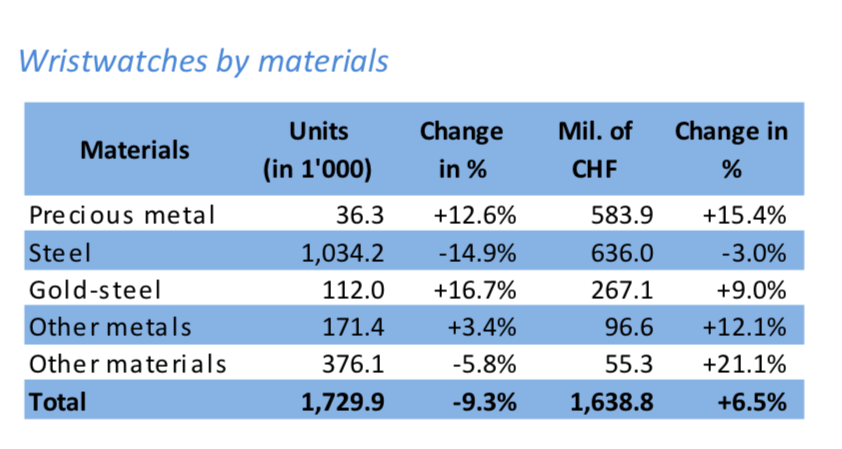

A seguito della débacle del mese di novembre 2019, le aspettative non erano troppo ottimistiche riguardo le esportazioni delle Industrie Orologiere Svizzere per il dicembre 2019. E, invece, complice un +49,4% d’incremento dalla Cina, la buona richiesta da Singapore e dalla Francia (rispettivamente, +25,1% e +27,2%), con gli Stati Uniti che hanno proseguito il loro trend di crescita nelle importazioni dalla terra elvetica (+9,5%). Il tutto a “compensare” efficacemente la costante e pesante flessione di Hong Kong, che sembra non aver ancora toccato il fondo. Dunque, in dicembre il turnover delle esportazioni orologiere svizzere ha messo a segno un +5,8% (gli orologi da polso si sono assestati, rispetto al dicembre 2019, su di un +6,5%), corrispondente a 1.725,9 milioni di franchi svizzeri. Il grafico della media mobile di tendenza nei dodici mesi, è tornato a posizionarsi nell’intorno del +2,5%. Entrando nello specifico, l’analisi per materiali continua a far emergere un’importante flessione delle esportazioni a quantità (-9,3%, pur se in novembre si era assestata su di un -16,5%), per un totale di 1.729.900 pezzi, circa 180.000 esemplari in meno nel confronto con dicembre 2019.

Ad una simile decrescita hanno contribuito, in particolare, gli orologi in acciaio, con una riduzione del 14,9%; in aumento, invece, il numero dei pezzi esportati in materiale prezioso (+12,6%) e in acciaio/oro (+16,7%). In valore, l’unico dato negativo riguarda l’acciaio

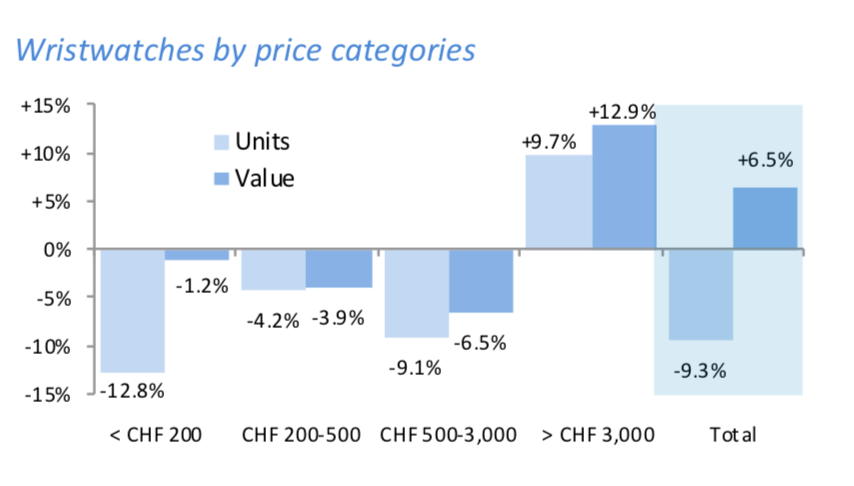

(-3%), indice di un lieve aumento del prezzo medio, mentre sostanzialmente in linea con gli incrementi a quantità, sono stati i risultati per l’acciaio/oro (+9%) e per i modelli in metallo prezioso (+15,4%); citiamo, infine, la categoria “altri materiali” che, a fronte di una riduzione in quantità, rispetto al dicembre 2018, del 5,8%, ha fatto registrare un incremento del fatturato generale del 21,1% (l’operazione di compensazione sui prezzi è stata notevole e sarà una leva che, presumibilmente verrà sempre di più adoperata dalle aziende elvetiche delle lancette). Affrontando l’analisi per segmentazione, centrata sulle fasce di prezzo degli orologi da polso (ovviamente in entrata sui diversi mercati e, dunque, ante ricarichi della filiera distributiva), ecco l’ulteriore conferma che sono gli orologi dal costo superiore ai 3.000 franchi svizzeri a trainare l’industria elvetica delle lancette, con un incremento del 12,9% a valore (era stato solo del 2% nel mese di novembre) e del 9,7% a volume. Al di sotto di questa fascia, continua la flessione generalizzata con un picco negativo in valore del segmento intermedio (orologi dal costo compreso tra 500 e 3.000 franchi svizzeri) del 6,5%; in termini complessivi, in dicembre, il turnover delle esportazioni svizzere, per i segnatempo dal prezzo compreso tra meno di 200 e 3.000 franchi svizzeri è diminuito del 5,2%.

Le esportazioni svizzere nel 2019

Veniamo ora ad analizzare l’andamento generale delle esportazioni orologiere dalla terra rossocrociata nel 2019, ricordando che, al novembre 2019 il turnover sfiorava i 20 miliardi di franchi svizzeri, con una forbice rispetto al novembre del 2018, del +2%. In linea con le previsioni elaborate e aggiornate in corso d’anno, le esportazioni hanno superato il già elevato livello raggiunto nel 2018. Gli orologi svizzeri hanno beneficiato della continua domanda nel mercato dei beni di lusso in generale, nonostante un contesto economico, commerciale, politico o sociale, complesso e decisamente sfidante. Hanno anche dovuto far fronte a una maggiore concorrenza, sia nel segmento haut-de-gamme, sia nella fascia entry-level, dove i volumi hanno subito una drastica riduzione. Il tutto ha determinato marcate variazioni nei risultati, in funzione dei brand, dei mercati e delle categorie di prodotti.

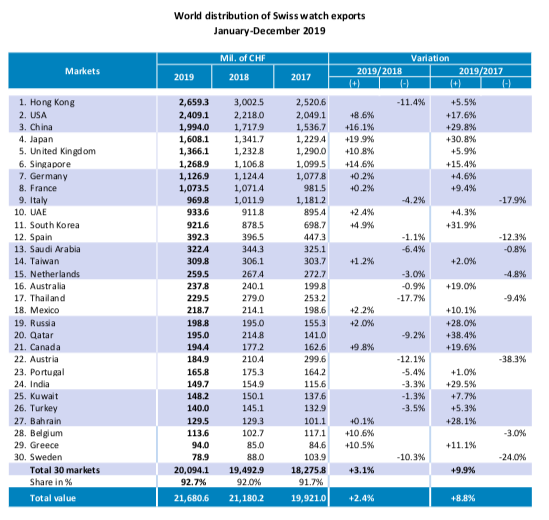

Passando, dunque, ai numeri, le esportazioni di orologi svizzeri hanno raggiunto un valore di 21 miliardi e 680 milioni di franchi nel 2019, con un aumento del 2,4% rispetto al 2018 e del 9,9% sul 2017. La crescita nella seconda metà dell’anno (+3,2%) è stata doppia rispetto ai primi sei mesi dell’anno (+ 1,5%), tuttavia il tasso d’incremento ha subito un rallentamento nel quarto trimestre (+ 1,1%), a causa della performance molto scarsa di Hong Kong, per le note problematiche socio-politiche. Una situazione generale destinata a perdurare, almeno nel breve-medio termine, richiedendo senz’altro alle aziende degli adattamenti. Infatti, la forza del franco svizzero, la paralisi di Hong Kong, le elezioni presidenziali negli Stati Uniti, le normative restrittive in Russia e Turchia in particolare, l’epidemia in Cina, i cambiamenti nella distribuzione fisica e digitale, i modelli di consumo delle generazioni Y e Z, l’incidenza sempre più forte del mercato dell’usato e le misure necessarie per lo sviluppo sostenibile sono tutti fattori che dovranno essere inclusi nella pianificazione strategica per i prossimi anni. Molti di questi elementi non sono nuovi, tuttavia, e il settore si sta già muovendo in questa direzione, interpretando il 2020 come un anno di delicato consolidamento. Inutile dire, in quanto al prodotto, che gli orologi da polso costituiscono la “quasi” totalità, in valore, delle esportazioni delle Industrie Orologiere Svizzere, rappresentandone quasi il 95%. In questo senso, il turnover generato dai modelli da polso usciti dalla Svizzera, ha superato la soglia dei 20 miliardi di franchi (20,5 miliardi, per la precisione), con un aumento del 2,6% rispetto al 2018. Per contro, il numero di pezzi, come più volte evidenziato durante tutto il 2019, è nettamente diminuito del 13,1: infatti, una simile tendenza al ribasso è peggiorata molto durante l’estate del 2018 e ha avuto un forte impatto su ogni mese del 2019, senza eccezioni. La Svizzera ha inviato all’estero 20,6 milioni di orologi, ben 3,1 milioni in meno rispetto all’anno precedente. Va osservato, al fine di analizzare il dato nella sua reale portata, che tale livello storicamente basso, è al di sotto di quello generatosi nel corso della crisi del 2009, ed è paragonabile al volume esportato durante il drastico calo dei primi anni ’80. La crescita del valore, dunque, è motivata quasi esclusivamente dalla buona performance degli orologi meccanici in metallo prezioso o in acciaio/oro dal prezzo, ante ricarichi della filiera distributiva, di oltre 3.000 franchi svizzeri. Gli altri segmenti di prezzo, distribuiti tra orologi al quarzo e prodotti in acciaio o in altri materiali, in particolare, hanno fatto registrare, nel 2019, dei chiari decrementi.

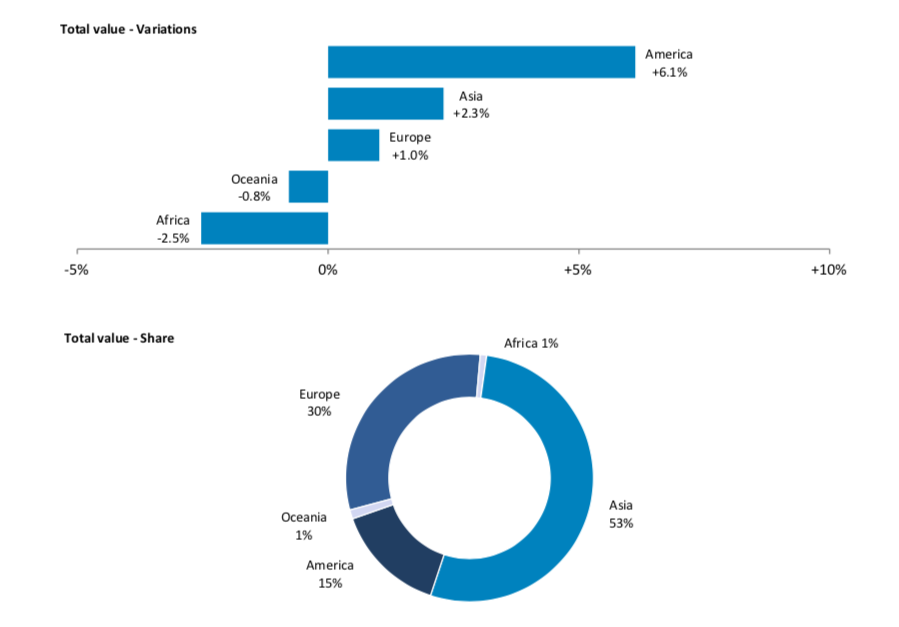

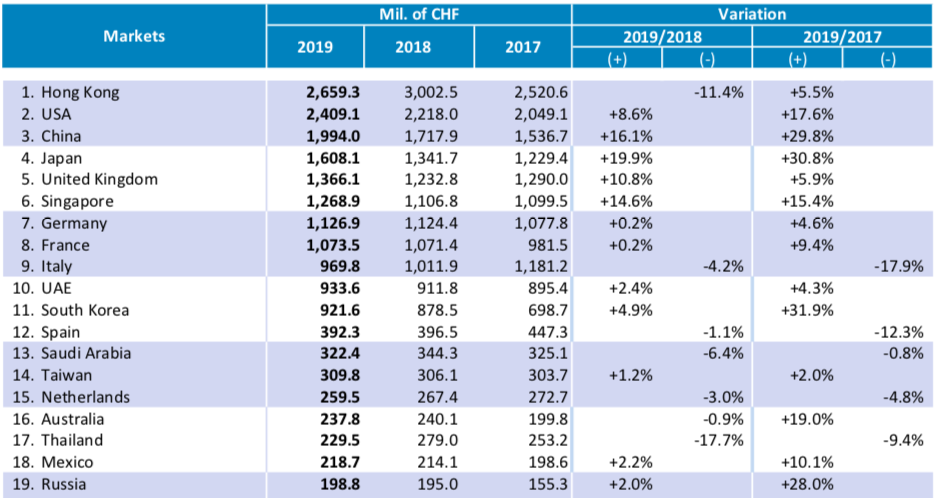

Aprendo ora il capitolo “geografico”, la quota asiatica delle esportazioni di orologi svizzeri, nel 2019, è leggermente diminuita, a causa, come detto, dell’impatto negativo di Hong Kong. Tuttavia, il Far East e il Middle East rappresentano ancora oltre la metà (53%) del fatturato delle esportazioni generato da orologi svizzeri nel 2019. L’Europa incide per il 30% e l’America per il 15%. Complessivamente, le esportazioni di orologi in Asia sono aumentate del 2,3% rispetto al 2018: chiaro che non tutti i mercati principali si sono avvicinati ad un simile incremento percentuale. Hong Kong, ovviamente, è stata pesantemente penalizzata dalle proteste che hanno avuto luogo da giugno, chiudendo l’anno con un calo del

-11,4% (-25,9% nel quarto trimestre). Al contrario, la Cina ha regolarmente aumentato il suo ritmo di crescita, terminando l’anno con un +16,1%, mentre le esportazioni in Giappone sono cresciute del 19,9%. Singapore (+ 14,6%) è stato il terzo mercato asiatico a compiere dei marcati incrementi, grazie a un eccellente secondo semestre, mentre la crescita in Corea del Sud (+ 4,9%) è stata più moderata. In Medio Oriente, le esportazioni sono aumentate negli Emirati Arabi Uniti (+ 2,4%), ma sono diminuite in Arabia Saudita (-6,4%). Il livello più basso di incrementi si è verificato in Europa (+ 1%), trainato principalmente dal Regno Unito. Germania (+ 0,2%) e Francia (+ 0,2%) hanno ristagnato, mentre Italia (-4,2%), Spagna (-1,1%) e Paesi Bassi (-3,0%) hanno accusato lievi flessioni. L’America (+ 6,1%) è stata la regione più dinamica, grazie agli Stati Uniti (+ 8,6%) che, da soli, hanno assorbito tre quarti delle esportazioni di orologi nel continente.

Da circa 25 anni, giornalista specializzato in orologeria, ha lavorato per i più importanti magazine nazionali del settore con ruoli di responsabilità. Freelance, oggi è Watch Editor de Il Giornale e Vice Direttore di Revolution Italia

Nessun commento